摘要:国民汽车明星奇瑞的日子不好过。9月17日,奇瑞控股和奇瑞汽车一同发出增资扩股预公告,拟引进不低于162.43亿元为奇瑞“补血”。从公告内容来看,奇瑞方面并无意整体转让奇瑞汽车,也不想轻易放弃控制权。作者 | 张洋 詹方歌编辑 | 邢昀曾经家...

国民汽车明星奇瑞的日子不好过。9月17日,奇瑞控股和奇瑞汽车一同发出增资扩股预公告,拟引进不低于162.43亿元为奇瑞“补血”。从公告内容来看,奇瑞方面并无意整体转让奇瑞汽车,也不想轻易放弃控制权。

作者 | 张洋 詹方歌

编辑 | 邢昀

曾经家喻户晓的国民汽车品牌——奇瑞,陷入业绩不佳、高负债窘境,不得不开始“卖卖卖”。

9月17日,奇瑞控股集团有限公司(下称“奇瑞控股”)和奇瑞汽车股份有限公司(下称“奇瑞汽车”)一同发出增资扩股预公告,拟引进不低于162.43亿元为奇瑞“补血”。

同时,奇瑞汽车董事长尹同跃发表致全体员工内部信,谈到增资目的时,他表示,“规划落地需要资金”。

接盘方仍旧扑朔迷离。自奇瑞传出要引资混改后,宝能集团、华夏幸福、复星集团、普拓资本等多个买家均有意向,不过市界(ID:newsseeker)根据奇瑞对投资方的要求发现,普拓资本或将出局,而宝能还有机会。

奇瑞很缺钱,“卖身”传闻也由来已久。

9月17日,奇瑞汽车和奇瑞控股一同发出增资扩股预公告,“奇瑞系”拟通过增资扩股方式以不低于162.43亿元引入外部资本,从而顺利推进混改。

奇瑞汽车为奇瑞控股的子公司,后者持有奇瑞汽车39.86%的股权。奇瑞控股旗下产业涉及汽车整车、汽车零部件、船舶、金融、商贸等领域,汽车是奇瑞控股的核心产业。

增资扩股方案显示,本次“奇瑞系”增资的新增投资方需为单一主体。投资方需以现金出资认购奇瑞控股部分新增注册资本,增资底价为83.32亿元,新增股东方持股比例约为31.44%;认购奇瑞汽车部分新增股份,增资底价为79.11亿元,奇瑞汽车的新增股东持股比例约为18.5%。

而据此推算,奇瑞汽车的估值大约为428亿元。

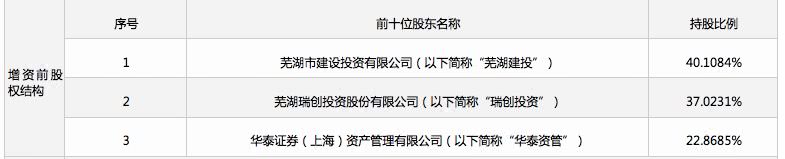

为了吸引投资方,芜湖市国资委不惜牺牲对奇瑞控股的控制权。方案补充到,为配合本次增资扩股的顺利实施,奇瑞控股的股东华泰证券(上海)资产管理有限公司(以下简称“华泰资管”)将向投资方转让其持有的奇瑞控股15.68%股权。这意味着,华泰资管将不再是奇瑞控股股东。

奇瑞控股增资前股权结构

工商资料显示,华泰资管2018年3月通过增资入股获得奇瑞控股22.87%的股份。根据财新从接近华泰资管的人士处获得的消息显示,这部分股权属于工商银行的债转股。本次增资扩股后,华泰资管所持有的股权摊薄到15.68%,且将全部转让给投资方。按照奇瑞控股的底价方案,华泰资管至少可以套现41亿元而退出。

此外,奇瑞控股的股东芜湖瑞创投资股份有限公司(以称“瑞创投资”)将根据投资方需求(若需),向投资方转让所持有的奇瑞控股3.88%的股份。瑞创投资是奇瑞汽车管理层和员工持股平台。

若上述方案全部执行,投资方将持有奇瑞控股51%的股份,成为奇瑞控股的第一大股东。

增资扩股前,芜湖市国资委通过芜湖建投持有奇瑞控股40.11%的股份。这意味着,增资扩股完成后,芜湖市国资委将拱手让出对奇瑞控股的实际控制权。

不过,芜湖市对奇瑞汽车的控股权却恋恋不舍。

增资扩股后,奇瑞控股持有奇瑞汽车39.86%的股权将缩水为32.48%,以此计算投资方通过奇瑞控股间接持有奇瑞汽车16.56%的股权,加上奇瑞汽车直接转让的18.52%,投资方将间接、直接合计持有奇瑞汽车35.08%的股权。

此前奇瑞汽车员工大会全票通过的方案为转让51%的股权,此次方案中投资方的持股比例实际上有所缩水,芜湖市国资委仍旧不舍得让奇瑞汽车落入外人的掌控之中。

一位接近奇瑞的供应商告诉市界(ID:newsseeker),“芜湖市国资委愿意让出奇瑞控股实控权实属不易,是经过多方争取才实现的”。他表示,5月29日,奇瑞汽车职工代表大会已经全票通过奇瑞汽车股权转让的决议,但芜湖市国资委因出让51%的股权而丧失对奇瑞汽车的控股权,迟迟不肯通过方案。

市界(ID:newsseeker)曾多次致电芜湖市国资委向其求证,但办公电话均无人接听。

奇瑞打造过艾瑞泽、瑞虎、QQ和风云等知名产品品牌,曾是中国自主品牌之光,更是第一个乘用车销量突破700万辆的中国乘用车品牌汽车企业。

然而荣光只属于过去,在2018年上半年自主品牌销量排名中,吉利汽车的销量为76.7万辆,增幅达44%,稳居第一,长城汽车以47.2万辆的销量排名第三,奇瑞汽车以21.2万辆的销量排在第七名。

厂区内停放着组装完毕的奇瑞新车

一位奇瑞供应商告诉市界(ID:newsseeker),今年起,奇瑞一个车间每天的生产量大约有一千台,相对于去年的两三千台,销量缩减了一半还要多。相对于2008年巅峰时期的12班倒,现在奇瑞只剩两个班。

2018年上半年,奇瑞汽车营业收入112.94亿元,净利润亏损7.14亿元,资产负债率达到73.91%,而汽车企业一般资产负债率在40%-60%较为合理。

经营情况不乐观,奇瑞一直被爆缺钱。根据奇瑞汽车2017年年报,其还在存续期的债券有50亿元,所募集的金额全部用于运营资金补充,其中20亿元在2018年5月已经到期,还有30亿元债券最晚在2020年到期。

奇瑞厂区门口搭起横幅 书写“担当协作 客户至上”的标语

因为融资环境变差,奇瑞汽车原计划2017年8月发行的一期10亿元中票,最终取消,此后再未发行债券。在急需用钱的时候,奇瑞汽车销量并未有明显提升,因为不断尝试汽车主业品牌多元化,导致产品重叠,资源内耗,市场爆款缺失,整体市场竞争力下滑,与此同时营销、制造等各方面成本高企。2017年奇瑞汽车的经营现金流由2016年的35.27亿元转变为负31.22亿元。

经营状况走低,奇瑞汽车2017年营业收入仅为294.7亿元,同比下滑10.59%,营业利润亏损3764万元。

2017年年底,奇瑞汽车不得不“卖子”求存。2017年12月21日,奇瑞汽车以16.25亿元的价格,将所持观致汽车25%的股权转让给宝能。2017年12月29日,奇瑞汽车以24.94亿元的价格转让凯翼汽车51%股权,宜宾市汽车产业发展投资有限责任公司和四川省宜宾普什集团有限公司接手,二者背后实际控制人分别是宜宾市国资委和五粮液集团。

上述两项交易令奇瑞汽车由亏转盈,净利润达到2.64亿元。公司奉上一份不错的账面财报,却丧失了观致和凯翼两支臂膀。

增资公告显示,奇瑞汽车募资是为了偿还对金融机构的借款以及补充营运资本,而奇瑞控股募资则是为了偿还对奇瑞股份的负债。因此,“奇瑞系”要求意向投资方应出具合计金额不低于100亿元的资信证明文件。

奇瑞汽车2017年年报显示,截至2017年12月底,奇瑞汽车应收大股东奇瑞控股及其子公司款项金额为159.23亿元,为此,奇瑞控股将部分公司股权质押给奇瑞汽车,为其所欠款项提供足额担保。

奇瑞已经到了不得不卖的地步。

奇瑞自传出要引资混改后,五粮液、宝能集团、华夏幸福、复星集团、普拓资本等多个买家均有意向,其中宝能集团、复星集团还对奇瑞汽车进行过尽职调查。

9月初,市界(ID:newsseeker)探访芜湖奇瑞大本营,作为本地的明星企业,这里几乎无人不关注奇瑞,出租车司机都会提上一句:“股权转让的事,宝能是没戏了吧?”

奇瑞汽车总经理陈安宁在2017年底曾表示,虽然有不少资本想与奇瑞合作,但奇瑞有着自己的选择标准,主要有两个方面:第一,需要在战略目标上认同奇瑞的发展方向。第二,奇瑞并不希望资本的加入仅仅是资金层面的合作。“我们希望是多方位的,基本上不做单维度的资金合作。跟我们的合作一定是在共同愿景和资金之外有互补的方面。”

奇瑞五娃系列

奇瑞最新的“绯闻对象”普拓资本可能出局。

资料显示,普拓资本是致力于混改的专业投资机构。其官网资讯显示,2017年1月,普拓资本合伙人董艺、董事总经理贾健率队与神华集团一起访问奇瑞汽车,奇瑞汽车高度重视,董事长尹同跃、副总经理刘杨、奇瑞控股总经理徐晖悉数到场。

有消息称,普拓资本将为奇瑞的混改方案单独设立基金,普拓作为普通合伙人(GP),而其他想加入奇瑞混改的基金或其他投资人,则作为有限合伙人(LP),由普拓负责管理这只基金。不过,此次奇瑞明确,增资扩股项目的投资方为单一主体,不接受联合体增资,不接受委托(含隐名委托)方式增资。普拓资本恐将不符合资格。

市界(ID:newsseeker)留意到,增资扩股对投资方的要求中有一条是:投资方及其控股股东等企业现在及未来均未直接或间接投资、控制整车生产、制造企业或通过控制关系从事整车生产、制造业务。但“奇瑞系”的投资者则不受上述限制。

宝能集团曾因收购观致被认为是最佳接盘人。今年5月,有消息称宝能或向奇瑞汽车出资250亿元~270亿元,以增资扩股形式成为奇瑞汽车第一大股东。随后,该消息被奇瑞官方辟谣。

2018年8月初,宝能汽车销售有限公司和宝能汽车进出口有限公司成立。虽然此次奇瑞增资扩股有竞业禁止,但是宝能接盘观致,也算是“奇瑞系”投资者,可以摆脱上述限制。

早年奇瑞错过上市良机,此后在资本市场上的融资渠道一直不够顺畅。此次增资扩股,最终谁会来接盘,奇瑞又将迎来怎样的改变?谜底还有待揭晓。